-

Bitcoin

Bitcoin $118800

0.62% -

Ethereum

Ethereum $4252

1.42% -

XRP

XRP $3.164

-0.52% -

Tether USDt

Tether USDt $1.000

0.00% -

BNB

BNB $807.8

0.85% -

Solana

Solana $176.3

-3.13% -

USDC

USDC $1.000

0.02% -

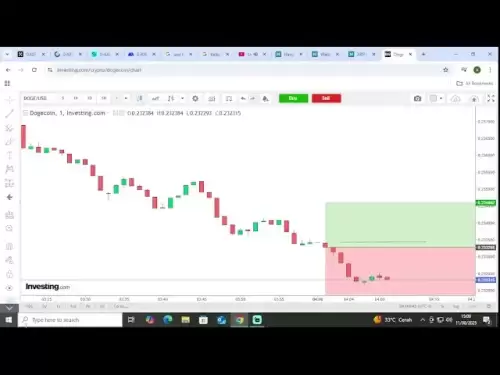

Dogecoin

Dogecoin $0.2273

-2.43% -

TRON

TRON $0.3451

1.79% -

Cardano

Cardano $0.7821

-1.95% -

Hyperliquid

Hyperliquid $43.78

-2.47% -

Chainlink

Chainlink $21.35

-2.40% -

Stellar

Stellar $0.4353

-1.52% -

Sui

Sui $3.699

-3.95% -

Bitcoin Cash

Bitcoin Cash $584.1

2.61% -

Hedera

Hedera $0.2479

-3.55% -

Ethena USDe

Ethena USDe $1.001

-0.01% -

Avalanche

Avalanche $23.20

-1.95% -

Litecoin

Litecoin $121.2

-2.27% -

Toncoin

Toncoin $3.403

2.27% -

UNUS SED LEO

UNUS SED LEO $8.975

-0.59% -

Shiba Inu

Shiba Inu $0.00001309

-3.37% -

Uniswap

Uniswap $11.19

3.02% -

Polkadot

Polkadot $3.907

-3.19% -

Cronos

Cronos $0.1671

2.57% -

Dai

Dai $1.000

0.00% -

Ethena

Ethena $0.7949

3.38% -

Monero

Monero $275.2

2.43% -

Bitget Token

Bitget Token $4.402

-0.79% -

Pepe

Pepe $0.00001144

-4.65%

期間と価格帯を組み合わせてフィボナッチ共鳴ポイントを計算する方法は?

フィボナッチ共鳴ポイントは、価格と時間を組み合わせて正確なサポートと抵抗レベルを特定し、暗号取引戦略を強化します。

2025/06/07 10:56

暗号通貨の世界では、テクニカル分析は、トレーダーが情報に基づいた決定を下すのを支援する上で重要な役割を果たします。多くのトレーダーが使用する人気のあるツールの1つは、Fibonacciのリトレースメントです。これは、潜在的なサポートと抵抗レベルを特定するのに役立ちます。ただし、フィボナッチ共鳴点として知られるより高度な手法は、期間と価格帯を組み合わせて、さらに正確なレベルを特定します。この記事では、フィボナッチ共鳴点を計算するプロセスを導き、この強力なツールを包括的に理解できるようにします。

フィボナッチのリトレースメントを理解する

フィボナッチ共鳴点に飛び込む前に、フィボナッチのリトレース化をしっかりと把握することが不可欠です。このツールは、Fibonacciシーケンスに基づいています。これは、各数値が先行する2つの合計(0、1、1、2、3、5、8、13、21など)の合計です。取引では、使用される重要なフィボナッチ比は23.6%、38.2%、50%、61.8%、78.6%です。これらの比率は、トレーダーが市場動向で潜在的な反転ポイントを特定するのに役立ちます。

フィボナッチのリトレースメントを使用するには、トレンドの最高位と最低点を特定する必要があります。これらのポイントが確立されたら、チャートにフィボナッチレベルを描画できます。これにより、価格がサポートまたはレジスタンスを見つける場所を予測するのに役立ちます。

フィボナッチ共鳴の概念

フィボナッチ共鳴は、時間要素を組み込むことにより、フィボナッチのリトレースメントの概念をさらに一歩踏み出します。従来のフィボナッチのリトレースメントは価格のみに焦点を当てていますが、共鳴は価格と時間の両方を考慮して、トレーダーにとってより包括的なツールになります。

フィボナッチ共鳴の背後にある考え方は、特定の期間と価格レベルが互いに共鳴する可能性があり、より重要なサポートと抵抗レベルを生み出すことができるということです。これら2つの要因を組み合わせることにより、トレーダーは市場が反応する可能性が高いポイントを特定し、予測の精度を高めることができます。

フィボナッチ共鳴点の計算

フィボナッチ共鳴点を計算するには、価格と時間分析の両方を含む体系的なアプローチに従う必要があります。これがあなたがそれを行う方法です:

価格帯を特定します

- トレンドを選択します。暗号通貨市場の明確なトレンドを特定することから始めます。これは、上昇トレンドまたはダウントレンドになる可能性があります。

- 高ポイントと低いポイントを決定します。トレンドが特定されたら、その傾向の中で最も高いポイントと最低点を特定します。これらのポイントは、フィボナッチのリトレースメントレベルの基礎として機能します。

- フィボナッチレベルを描画します。チャートツールを使用して、フィボナッチのリトレースメントレベルを高から低(下位トレンドの場合)、または低いトレンド(アップトレンドの場合)に描きます。焦点を当てる重要なレベルは、23.6%、38.2%、50%、61.8%、78.6%です。

期間を分析します

- 時間枠を特定します。取引戦略と一致する時間枠を選択します。これは、好みに応じて、毎日、毎週、または毎月のチャートにすることができます。

- 時間間隔を計算します。価格帯で識別された高ポイントと低いポイントの間の時間を測定します。フィボナッチタイムツールを使用して、合計期間のフィボナッチ比(23.6%、38.2%、50%、61.8%、78.6%)に対応するラインを描画できます。

価格と時間を組み合わせます

- フィボナッチレベルのオーバーレイ:価格と時間のフィボナッチレベルが得られたら、チャートでそれらをオーバーレイします。価格と時間レベルが交差するポイントは、フィボナッチ共鳴ポイントです。

- 最も強い共鳴ポイントを特定します。複数のフィボナッチレベルが収束する領域を探します。これらの領域は、価格と時間の両方によって強化されているため、最も重要なサポートと抵抗レベルになる可能性があります。

取引におけるフィボナッチ共鳴を適用する

フィボナッチ共鳴ポイントを計算する方法を理解したので、このツールを暗号通貨取引戦略に適用する方法を調べてみましょう。

エントリポイントと出口ポイント

- エントリポイント:フィボナッチ共鳴ポイントを使用して、潜在的なエントリポイントを特定します。価格が共鳴ポイントに近づき、逆転の兆候を示す場合、貿易に入るのにふさわしい時期になる可能性があります。

- 出口ポイント:同様に、共振ポイントを使用して、取引をいつ終了するかを決定します。価格が共鳴ポイントに達し、潜在的な逆転の兆候を示している場合、利益を得たり損失を減らすのが賢明かもしれません。

リスク管理

- 停止ロスの設定:潜在的な損失を最小限に抑えるために、フィボナッチ共鳴ポイントを越えてストップロス注文を配置します。このように、価格があなたのポジションに対して動いた場合、あなたは重大な損失を被る前に取引を終了することができます。

- ターゲットの調整:共鳴ポイントを使用して、現実的な利益目標を設定します。価格が共鳴ポイントに達し、あなたの好意で継続する場合、ターゲットを調整して利益をロックすることができます。

他のインジケーターでの確認

- 追加の指標を使用してください:フィボナッチ共鳴点は強力なツールですが、他の技術指標と組み合わせて使用することは常に有益です。たとえば、移動平均、RSI、またはMACDからの確認を探して、取引信号の信頼性を高めることができます。

暗号通貨取引におけるフィボナッチ共鳴の実用的な例

フィボナッチ共鳴ポイントが実際にどのように機能するかを説明するために、Bitcoin(BTC)を含む仮想シナリオを考えてみましょう。

シナリオのセットアップ

- トレンドの識別:過去6か月間のBitcoinの価格の下降トレンドを特定しているとします。

- 価格帯:トレンドの最高点は60,000ドルで、最低ポイントは30,000ドルでした。

- 時間枠:分析のための毎週のチャートを選択します。

フィボナッチレベルの計算

- 価格レベル:Fibonacciリトレースメントツールを使用して、レベルを60,000ドルから30,000ドルに引きます。重要なレベルは次のとおりです。

- 23.6%= $ 50,400

- 38.2%= 45,600ドル

- 50%= 45,000ドル

- 61.8%= 40,200ドル

- 78.6%= $ 35,400

- 時間間隔:高ポイントと低ポイントの間の合計期間は26週間です。 Fibonacci Timeツールを使用して、次の間隔を計算します。

- 23.6%= 6週間

- 38.2%= 10週間

- 50%= 13週

- 61.8%= 16週

- 78.6%= 20週間

共鳴ポイントの識別

- レベルのオーバーレイ:チャート上のフィボナッチレベルの価格と時間をオーバーレイします。価格と時間レベルが交差するポイントは、私たちのフィボナッチ共鳴ポイントです。

- 最も強い共鳴:38.2%の価格レベル(45,600ドル)と50%の時間間隔(13週間)が、チャートの特定のポイントで交差することがわかります。この交差点は、強いフィボナッチ共鳴点です。

取引決定

- エントリと出口:価格が低い点から約13週間後に45,600ドルのレベルに近づき、潜在的な逆転の兆候を示している場合、長い位置に入ることを検討するかもしれません。ストップロスを共鳴ポイントのすぐ下に設定し、他のフィボナッチレベルに基づいて利益目標を調整します。

- 確認:また、RSIの強気の発散やMACDの強気なクロスオーバーなど、他の指標からの確認を探して、取引決定の信頼を高めます。

よくある質問

Q:フィボナッチ共鳴ポイントは、すべての暗号通貨に使用できますか?

A:はい、フィボナッチ共鳴点は、あらゆる暗号通貨に適用できます。ただし、有効性は、取引している特定の暗号通貨の流動性とボラティリティによって異なる場合があります。

Q:フィボナッチ共鳴ポイントをどのくらいの頻度で再計算する必要がありますか?

A:市場動向に大きな変化がある場合、または新しい高ポイントとローポイントが確立されたときはいつでも、フィボナッチ共鳴ポイントを再計算することをお勧めします。これにより、分析が関連性が高く正確なままであることが保証されます。

Q:フィボナッチ共鳴点は、従来のフィボナッチのリトレースメントよりも効果的ですか?

A:フィボナッチ共鳴点は、価格と時間の両方を取り入れており、潜在的なサポートと抵抗レベルのより包括的な見解を提供するため、従来のフィボナッチのリトレースメントよりも効果的です。ただし、最良の結果を得るには、他のテクニカル分析ツールと組み合わせて使用することが不可欠です。

Q:フィボナッチ共鳴ポイントは、長期取引戦略に使用できますか?

A:はい、フィボナッチ共鳴点は、時間枠を調整し、長期的な傾向を分析することにより、長期的な取引戦略に使用できます。これにより、トレーダーは長期間にわたって重要なサポートレベルと抵抗レベルを特定できます。

免責事項:info@kdj.com

提供される情報は取引に関するアドバイスではありません。 kdj.com は、この記事で提供される情報に基づいて行われた投資に対して一切の責任を負いません。暗号通貨は変動性が高いため、十分な調査を行った上で慎重に投資することを強くお勧めします。

このウェブサイトで使用されているコンテンツが著作権を侵害していると思われる場合は、直ちに当社 (info@kdj.com) までご連絡ください。速やかに削除させていただきます。

- Dogecoin's Rally Pause:強気の構造はまだそのままですか?

- 2025-08-12 04:50:12

- クジラ、アルトコイン、蓄積:誇大広告は何ですか?

- 2025-08-12 04:55:16

- Floki's Valhalla:バイキングの襲撃から主流のMmorpg支配まで

- 2025-08-12 05:10:12

- Do Kwon、Terra Luna、およびLunar Horizons:裁判と苦難の物語

- 2025-08-12 04:30:12

- ビットコイン、富の保護、経済:現代の金融セーフティネット

- 2025-08-12 04:30:12

- Inj ETF、Crypto Future、および不確実性:曖昧な水域のナビゲート

- 2025-08-12 02:50:12

関連知識

DMIインジケーターで頻繁に +DIと-DIが交差するが、ADXが平坦化している場合、それはどういう意味ですか?

2025-08-11 03:15:50

DMIインジケータコンポーネントの理解方向移動インデックス(DMI)は、 +DI(正の方向指標) 、 -DI(負の方向指標) 、およびADX(平均方向指数)の3行で構成されるテクニカル分析ツールです。これらの各コンポーネントは、市場の勢いと傾向の強さを評価する上で明確な役割を果たします。 +diは上...

移動平均、MACD、およびRSIがすべて購入信号を同時に送信した場合、それはどういう意味ですか?

2025-08-11 13:42:48

技術指標の収束を理解する移動平均、 MACD 、およびRSIがすべて同時に購入シグナルを生成する場合、トレーダーはこれを、上向きの価格移動の可能性を示唆する技術的証拠の強い合流と解釈します。これらの各指標はさまざまな原則で動作するため、同時にアライメントは信号に対する信頼性を高めます。移動平均は、定...

価格がSARインジケーターを超えて取引されているが、赤い点が密に詰め込まれているとはどういう意味ですか?

2025-08-09 23:49:34

SARインジケーターとその視覚信号を理解するSAR(放物線停止と逆)インジケータは、主に市場価格の動きにおける潜在的な逆転を決定するために使用されるテクニカル分析ツールです。価格表にプロットされており、資産の価格の上または下に配置された一連のドットとして表示されます。ドットが価格を下回っている場合、...

RSIインジケーターが40〜60の間に長期間横に移動する場合、それはどういう意味ですか?

2025-08-10 08:08:07

暗号通貨取引におけるRSIインジケーターの理解相対強度指数(RSI)は、価格の動きの速度と変化を測定するために、暗号通貨取引で広く使用されている勢い発振器です。 0から100のスケールで動作し、通常、資産の過剰な条件または過剰販売条件を識別するために使用されます。伝統的に、70を超えるRSI値は、暗...

MACDヒストグラムが短縮され続けているが、価格が新しい高値に達すると、それはどういう意味ですか?

2025-08-09 21:29:15

MACDヒストグラムとそのコンポーネントの理解MACD(移動平均収束発散)インジケーターは、暗号通貨取引で広く使用されているテクニカル分析ツールです。これは、MACDライン、信号線、およびMACDヒストグラムの3つの主要な要素で構成されています。ヒストグラムは、MACDラインと信号線の違いを視覚的に...

トリプル移動平均(TRIX)が下方に変わるが、価格が下がらない場合はどういう意味ですか?

2025-08-09 12:42:39

トリプル移動平均(TRIX)インジケーターの理解TRIXとして一般的に知られているトリプル移動平均は、短期的なボラティリティを除外し、新しいトレンドの始まりを特定するために設計された勢い発振器です。トリプル指数移動平均(EMA)を価格データに適用し、その平均化された平均の変化率を測定することによって...

DMIインジケーターで頻繁に +DIと-DIが交差するが、ADXが平坦化している場合、それはどういう意味ですか?

2025-08-11 03:15:50

DMIインジケータコンポーネントの理解方向移動インデックス(DMI)は、 +DI(正の方向指標) 、 -DI(負の方向指標) 、およびADX(平均方向指数)の3行で構成されるテクニカル分析ツールです。これらの各コンポーネントは、市場の勢いと傾向の強さを評価する上で明確な役割を果たします。 +diは上...

移動平均、MACD、およびRSIがすべて購入信号を同時に送信した場合、それはどういう意味ですか?

2025-08-11 13:42:48

技術指標の収束を理解する移動平均、 MACD 、およびRSIがすべて同時に購入シグナルを生成する場合、トレーダーはこれを、上向きの価格移動の可能性を示唆する技術的証拠の強い合流と解釈します。これらの各指標はさまざまな原則で動作するため、同時にアライメントは信号に対する信頼性を高めます。移動平均は、定...

価格がSARインジケーターを超えて取引されているが、赤い点が密に詰め込まれているとはどういう意味ですか?

2025-08-09 23:49:34

SARインジケーターとその視覚信号を理解するSAR(放物線停止と逆)インジケータは、主に市場価格の動きにおける潜在的な逆転を決定するために使用されるテクニカル分析ツールです。価格表にプロットされており、資産の価格の上または下に配置された一連のドットとして表示されます。ドットが価格を下回っている場合、...

RSIインジケーターが40〜60の間に長期間横に移動する場合、それはどういう意味ですか?

2025-08-10 08:08:07

暗号通貨取引におけるRSIインジケーターの理解相対強度指数(RSI)は、価格の動きの速度と変化を測定するために、暗号通貨取引で広く使用されている勢い発振器です。 0から100のスケールで動作し、通常、資産の過剰な条件または過剰販売条件を識別するために使用されます。伝統的に、70を超えるRSI値は、暗...

MACDヒストグラムが短縮され続けているが、価格が新しい高値に達すると、それはどういう意味ですか?

2025-08-09 21:29:15

MACDヒストグラムとそのコンポーネントの理解MACD(移動平均収束発散)インジケーターは、暗号通貨取引で広く使用されているテクニカル分析ツールです。これは、MACDライン、信号線、およびMACDヒストグラムの3つの主要な要素で構成されています。ヒストグラムは、MACDラインと信号線の違いを視覚的に...

トリプル移動平均(TRIX)が下方に変わるが、価格が下がらない場合はどういう意味ですか?

2025-08-09 12:42:39

トリプル移動平均(TRIX)インジケーターの理解TRIXとして一般的に知られているトリプル移動平均は、短期的なボラティリティを除外し、新しいトレンドの始まりを特定するために設計された勢い発振器です。トリプル指数移動平均(EMA)を価格データに適用し、その平均化された平均の変化率を測定することによって...

すべての記事を見る